作者: 比特币新闻 日期:2024-12-17 06:04

原文标题:《LSD 高阶玩法及其本质》

撰文:CapitalismLab

本文将从 Frax/Yearn 的 LSD 到杠杆 Staking 再到 re-staking,为你抽丝剥茧,一眼看穿这些 LSD 高阶玩法的本质。

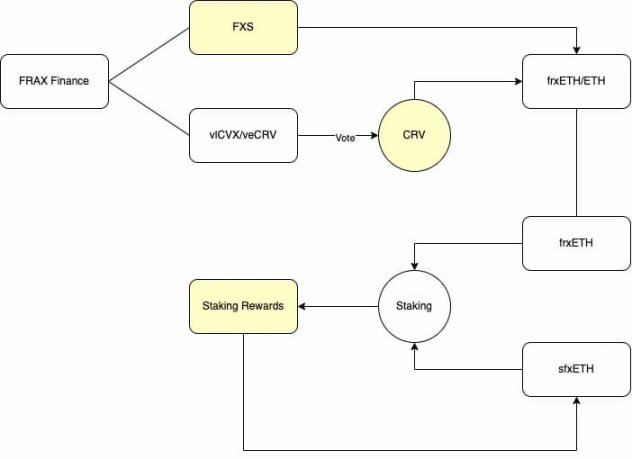

首先,我们用一张图来分析 Frax/ frxETH 的收益分配体系,用黄色标注出收益来源:

1/2 无论是直接还是间接,本质上都是 Frax Finance 出的激励,无非是形式和包装不同。所以我们将此图简化一下,就非常明了,收益来源和分配就是:

sfrxETH 吃「两份」 Staking 收益,APR 自然就高了。

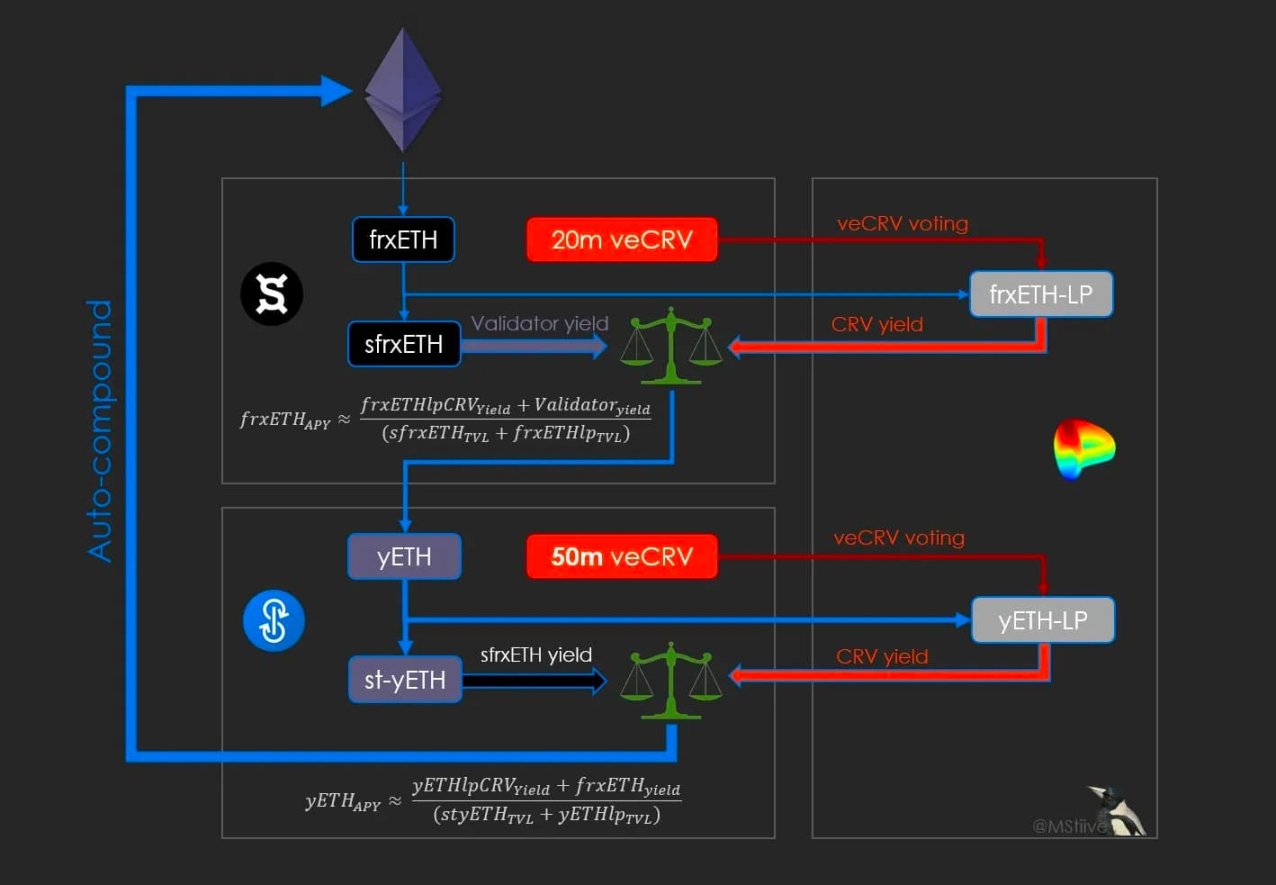

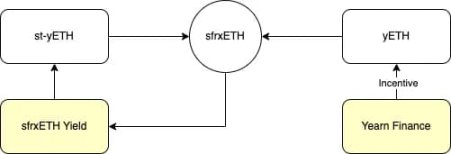

同理我们按此分析一下 Yearn 近期预计出品的 yETH:

也把他简化一下,一眼就看出收益来源和分配就是:

不过需要注意的是,这里所谓的 「协议资产」并非仅是 Yearn 的国库所有的,可能还包括 Yearn 从 yCRV 产品那里挪过来的投票权。

是的,frxETH/st-yETH 超额收益来源都是协议资产在直接或间接的补贴!

诶,这么看下去岂不是无限套娃了?但

那这么做的意义在哪里?因为预期 LSD 在上海升级后将会迎来爆发,参照下方推文,LSD 是做大了也有护城河的,那么趁此扩大规模抢到门票,到时候便有可观的收益。

超额收益有可持续性吗?质押资产 / 协议资产上升无疑会稀释超额收益,若协议资产由于价格等原因相对 ETH 在上升的话,那么将会延长这一过程,反之亦然,也就是说这个模式具有明显的反身性。因此这种模式虽然本质是补贴,但是精巧复杂的包装也是有必要的,通过更精彩的叙事可以提升协议资产的价值,从而推动正向螺旋。

简化来看的话,收益来源就是协议资产和标的资产两侧,那么两端的资产类别其实也是可以更多样化?bestLSD 这个项目(名字挺土狗)就自称协议资产端和标的资产端放开来打,协议资产从 GMX/GLP 搞到 CRV/CVX/Velo,标的资产从 AMM LP 搞到杠杠 Staking ,总而言之是在两端合力推高收益。

虽然这个玩意儿看上去有点野,不过这也提醒了我们,目前除了持有 CRV/CVX 的协议,持有任何其他生息资产的协议其实也都可以参与角逐,这块的门槛其实很低,将来可能会很卷。So it’s another use case for GLP and gDAI, gud!

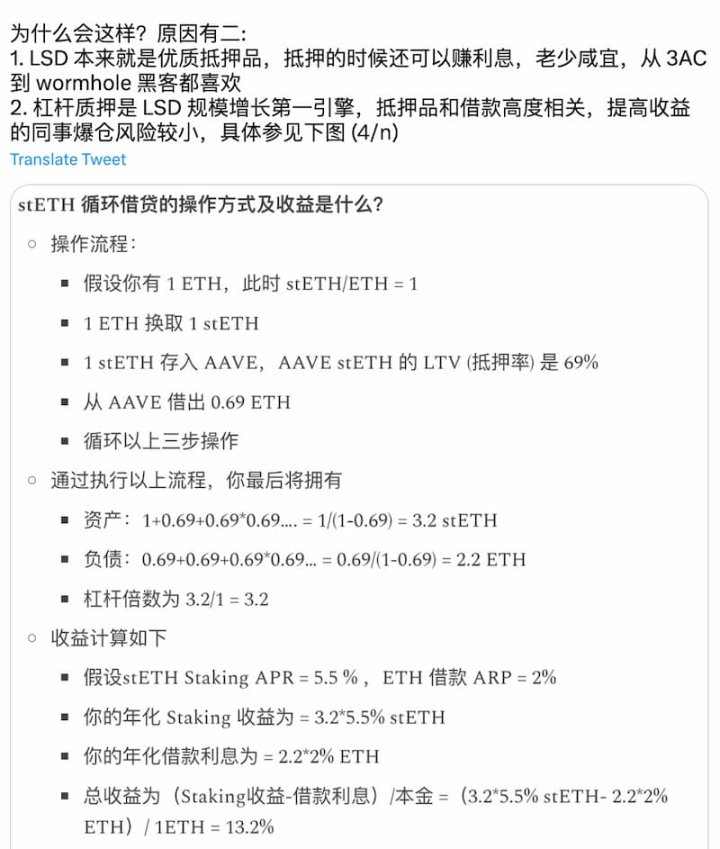

至于通过借贷协议做杠杆 staking 增大收益,参见下方推文,本质上就是息差套利。虽然看上去存款方有点吃亏被套利,但借款方也承担了额外的 LSD 协议风险和流动性风险。借贷协议充当了将质押利率传导到原生资产上的通道。

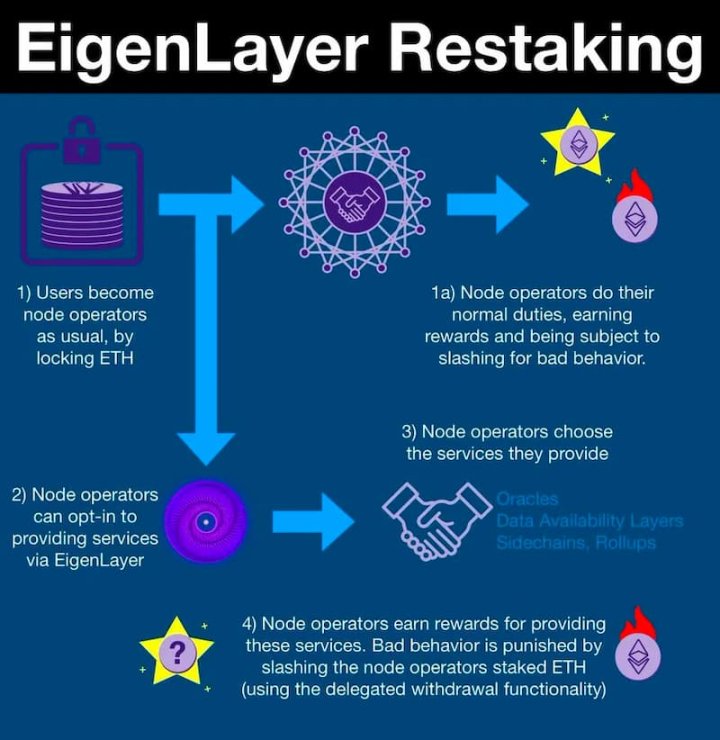

Re-staking,所谓第三方借用 ETH 主网安全性,不专业的但简单的形容就是:

综上所述,协议资产激励、息差套利以及再打一份工是三种超额收益来源,必须强调的是,复杂的玩法会带来更多的风险,所以有必要评估超额收益是否能够覆盖增加的风险,毕竟无论是什么收益来源,最后都可能成为科学家的收益来源。

LSD 本来涉及到和 Validators 这种线下实体的交互,是相对来说比较「重」的工作,但上面几种高阶玩法,通过包装 LSD 资产来运作,转化成了相对比较「轻」的工作,这里的门槛也显然会比传统 LSD 更低,花样自然也会更多,值得持续观察。